公职人员高利转贷案因何频发

近日,江西省抚州市检察机关依法对高连珠涉嫌受贿罪、高利转贷罪一案提起公诉——去年11月,53岁的高连珠在抚州市统计局党组书记任上主动投案,其涉嫌的“高利转贷罪”备受关注。

高利转贷罪是指以转贷牟利为目的,套取金融机构信贷资金高利转贷他人,违法所得数额较大的行为。近年来,该罪名频频出现在被查公职人员的通报中。他们通过这种方式,轻松“借钱生钱”。

浙江省江山市监委委员毛江平在接受媒体采访时说,公职人员获取信贷资金的优势,让少部分人动起了歪脑筋,甚至铤而走险,以身试法。

中国监察学会常务理事、中国人民大学反腐败与廉政政策研究中心主任毛昭晖指出,公职人员的高利转贷行为,往往涉及个人权力的影响力,其危害性更大,隐蔽性更强。

套贷背后的权力影子

按照法律规定,贷款申请人向金融机构贷款时,需要述明贷款的合法用途、贷款期限等。由于公职人员不能经商办企业,多个案例显示,他们一般假借住房装修为由进行贷款,然后高息转贷。

宁夏回族自治区公安厅原副厅长贾奋强就是一个典型案例。2016年9月,贾奋强因犯受贿罪、高利转贷罪,被中卫市中级人民法院一审判处有期徒刑15年,罚金210万元。

中卫中院审理查明:贾奋强通过其朋友以签订虚假房屋装修合同的方式从银行获取贷款300万元,贷款月利息5厘,贷款期限为一年。贷款发放后,贾奋强立即以2分5厘的月利息,把这笔贷款全部转借给一家小额信贷公司。几番续贷续借后,他牟利105万余元。

中卫市一位熟悉当地政法系统的知情者说,贷款发生时间为2012年10月,贾任银川市委常委、政法委书记、市公安局局长期间,涉及的银行为石嘴山银行,“当时,还有其他银行领导为了拉近和贾奋强的关系,主动提出可为贾提供贷款供其转贷,但最终他选择了石嘴山银行”。

以住房装修为由进行贷款的公职人员并非个案,中央纪委国家监委网站曾发文讲述浙江台州椒江区人民法院原副院长王鹏翔的案子。

2014年1月,王鹏翔拿妻子叶某某名下的一处房产作抵押,伪造装修合同,向某银行机构申请装修消费贷款200万元。2014年11月,这笔贷款到达王鹏翔指定的虚假装修承包人的账户,再通过其公司员工徐某某将这笔钱转到王鹏翔岳母账户。放款当天,王鹏翔将账户上的钱立即转贷给三名利益关系人,赚取利息差。经查,王鹏翔转贷收取的利息收入高达150.48万元,支付银行贷款利息32.02万元,违法牟利近120万元。

厅级官员中,也有多人涉及高利转贷问题。如江西省抚州市原副市长、市公安局原局长罗富杨通过高利转贷违规获利650余万元,广东省梅州市人大常委会原副主任叶胜坤、辽宁省营口市人大常委会原副主任李思福等落马官员的通报中,也提到涉嫌高利转贷犯罪。

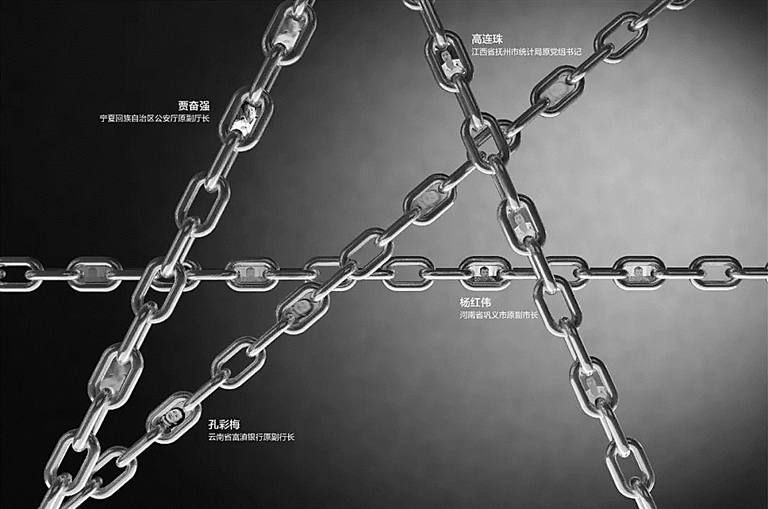

多个案例显示,在公职人员高利转贷案件中,有一条完整的利益链条。这条链条以公职人员为中心,向下为真实使用这笔贷款的企业或个人,向上为放贷的金融机构相关负责人,中间还有代理人。

隐秘链条上的“金融内鬼”

由于公职人员工作和工资较稳定,对金融机构来说,属于比较优质的客户,所以对公职人员等特定群体会制定相应的优惠政策。

一位受访的政法系统公职人员表示,很多银行工作人员甚至会主动到他所在的单位,推销信贷业务,“他们给我们的工作证件拍照,再让我们填个表格,就能贷到30万元,甚至更多,贷款利率也会有明显优惠。推销人员虽然说资金不能用于高利转贷等用途,但后续并没有跟踪管理。”

中国政法大学刑事辩护研究中心执行主任、北京尚权律师事务所主任毛立新说,这类案件频发,暴露出金融机构在贷前审查、贷中管理、贷后跟踪方面都存在一定问题。

他表示,在这类案件中,如果金融机构发现贷款合同中写的用途是虚假的,仍然继续放贷,数额在200万元以上或者造成直接经济损失50万元以上,金融机构相关工作人员就涉嫌犯违法发放贷款罪。

即便如此,仍然有金融机构负责人出于和公职人员存在利益交换等原因,扮演起“内鬼”角色,违法放贷,帮助公职人员顺利通过高利转贷牟利。

2018年5月,郑州市纪委监委收到河南省纪委监委移交的关于反映巩义市副市长杨红伟涉嫌违纪违法的问题线索,其中有群众反映杨红伟利用职权从银行获取大额资金进行转贷,以此牟取高额利息。

通报称,2013年,时任巩义市北山口农信社主任王某范为感谢杨红伟对其农信社完成揽储任务等提供的帮助,与杨红伟商定以其哥哥杨某军的名义通过签订虚假合同在北山口农信社贷款200万元,并由王某范进行转贷给某置业公司,获取的102万余元高额利息由杨红伟占有支配。

通报指出,杨红伟作案手法隐蔽,无论是从农信社贷款还是向企业放贷,均通过“代理人”杨某军进行,杨红伟隐身背后获取利益。

还有一些金融机构的主要负责人甚至监守自盗,自己亲自出手做起了高利转贷的生意。曾任云南省富滇银行副行长的孔彩梅,被通报虽然拿着上百万的年薪,却不知足,整天琢磨怎样钱生钱、利滚利。在审批贷款过程中,她了解到多位私营企业主资金短缺,于是滋生了放高利贷的念头。孔彩梅把自己筹来的资金进行高息借贷,“白天当银行行长,晚上作钱庄庄主”。经查,孔彩梅涉嫌贪污、受贿、高利转贷等多项违法犯罪行为,违纪违法所得共计3180余万元。

因何追究刑责者不多?

高利转贷罪是1997年刑法新设罪名,根据高利转贷违法所得数额的大小,行为人最高将被处3年以上7年以下有期徒刑,并处违法所得1倍以上5倍以下罚金。

北京大学法学院教授、中国行为法学会金融法律行为研究会副会长王新说,这个罪名的设立背景很特殊,1997年,提交到全国人大审议的刑法修订案草案中,并没有高利转贷罪。但在两会讨论期间,有来自银行界的人大代表主张增设这项罪名。他们的理由是,在贷款发放后,很多申贷人没有将其用于申请时所称的用途,而是高利转贷他人,吃利息差。

“这些代表认为,这部分贷款本应用于与国计民生相关的项目上,却被用于其他项目,转贷后易引发贷款风险。最终,立法机关采纳了这一建议,在通过稿中增设了这个罪名。”王新说。

谷超表示,在刑法中增设高利转贷罪时,我国的银行都是全民所有制性质。当时设立这个罪名,也是从国有资产安全和金融机构信贷资金安全的角度考虑的。

在司法实践中,高利转贷罪有可能会跟上下游的一些犯罪(如有的被包括到了洗钱罪中)混合在一起,有些案例中不一定会作为一个单独罪名体现出来。此外,有的案件还涉密,不对外公开,所以难以将该项罪名设立以来,涉及该项罪名的历年案件数量做统计。但从公开通报看,近年来涉及该类犯罪的案件还是屡见不鲜。

杭州市公安局拱墅分局一级警长、公职律师童晓辉表示,在涉及高利转贷的案件中,如果高利转贷者在约定时间内还清了贷款,没有给银行造成损失,就很少暴露。而且这类人员在高利转贷时,也不一定会向转贷对象说明资金来源,“对公安机关经侦部门来说,相比集资诈骗、合同诈骗等,高利转贷的隐蔽性会更强”。

童晓辉表示,公安机关收到高利转贷的线索主要有两类:高利转贷者没有还清银行贷款,银行发现线索后主动报案;纪委监委发现公职人员涉及高利转贷的线索后,移送到公安机关。

浙江省一位纪检监察干部表示,实践中企业和公职人员高利转贷情况并不少见,但实务中以这个罪名追究刑事责任的并不多。“公职人员职务犯罪由监委管辖,高利转贷罪由公安机关管辖。面对大量存在的高利转贷现象,执法人员不会也没法全部入刑。如果这类公职人员态度较好,监委一般也不会移送线索给公安。”

毛昭晖认为,刑法设立高利转贷罪至今尚未修改过,随着司法实践中出现的一些新的表现形式,犯罪行为变得更为复杂,有的涉及违法行为、有的涉及违纪行为。犯罪涉及到的人员也更广泛,包含政府、政法机关、金融系统的官员等等,有的还涉及代理人等。他认为有必要出台司法解释,对不同的情形进一步细化。比如,公职人员高利转贷行为涉及面广,具有专业性、隐蔽性等特点。打击不能仅依靠纪检监察机关,要加强以大数据监督为支撑的协同式监督,通过巡视、巡查、纪检监察、审计等多种形式进行查处惩治。周群峰